Как изменится налог при продаже квартиры?

Уже в ближайшее время собственникам квартир предстоит платить налог по новым правилам. Изменения в налоговое законодательство кардинальным образом меняют порядок налогообложения при продаже жилья.

Закон №?382-ФЗ от 29 ноября 2014 года вводит новый порядок уплаты налога при продаже жилья. Изменениями, во первых, увеличивается срок владения квартирой, после которого собственник освобождается от 13-процентного налога на доходы физических лиц. Если раньше, чтобы не платить налог, семья должна была владеть недвижимостью в течение трех лет, то после вступления в силу нововведений этот срок будет продлен до пяти лет.

«При этом предусматривается, что законами субъектов РФ этот срок, по истечении которого доход от продажи квартиры освобождается от налогообложения, может быть снижен как для всех, так и для отдельных категорий граждан», — объясняет руководитель налоговой практики ООО «Юридическое бюро «Арбикон» Ольга Пасынкова.

Трехлетний срок для освобождения от налога сохраняется лишь в отдельных случаях. Не платить налог при продаже квартиры, находившейся в собственности в течение трех лет, смогут собственники квартир, получившие их в наследство, по договору дарения от близкого родственника или членов семьи, в результате приватизации, а также по договору пожизненного содержания с иждивением.

Существовавшее ранее в законопроекте предложение освободить от уплаты налога при продаже квартиры тех, для кого продаваемая квартира является единственной недвижимостью, в последней редакции закона устранено.

Налог рассчитают от кадастровой стоимости

Второе существенное нововведение касается порядка налогообложения.

Если сегодня при определении налога на доходы физических лиц при продаже квартиры учитывается цена, указанная в документах о продаже жилья, то изменения в законодательство предлагают при расчете налога учитывать кадастровую стоимость квартиры.

Это сделает невозможной распространенную сегодня практику занижения официальной стоимости продажи, при которой продавец, владеющий недвижимостью менее трех лет, для того чтобы не платить налог, указывает в документах сумму продажи, равную 1 млн рублей (размеру налогового вычета, с которого не платится налог). После вступления в силу изменений сделать этого будет уже нельзя. Начиная с этого момента цена, с которой будет платиться налог, не может быть меньше 70 % от кадастровой стоимости недвижимости.

«Закон предполагает определять налоговую базу, равную кадастровой стоимости объекта, умноженной на коэффициент 0,7, в случае, если продажная цена данного объекта будет менее рассчитанной таким образом суммы, — рассказывает Ольга Пасынкова. — Если официальная указанная в договоре цена продажи меньше, чем эта сумма, то налог будет рассчитываться по этой формуле. Например, при кадастровой стоимости квартиры, равной 4 миллионам рублей, налог будет рассчитываться исходя из суммы 2,8 миллиона рублей».

При этом субъектам Федерации предоставлено право снижать этот коэффициент. На местном уровне может быть предусмотрено, что расчет налога будет происходить, например, в размере 50 % от кадастровой стоимости объекта (коэффициент 0,5) .

В остальном все существовавшие ранее в законе положения сохранены. Так, независимо от того, сколько стоит квартира, при ее продаже собственники вправе воспользоваться налоговым вычетом в размере 1 млн рублей от ее цены, с которого не платится налог на доходы физических лиц. Другими словами, если собственник продал квартиру за 4 млн рублей и при этом он использует налоговый вычет, облагаемый доход рассчитывается от суммы в 3 млн рублей. Таким образом сумма налога, которая подлежит уплате, составит (4 000 000–1 000 000) * 13 % = 390 000 рублей.

Если собственник продал квартиру за 3 млн рублей, а несколько лет назад купил ее за ту же сумму, и у него есть документы, подтверждающие этот факт, он сможет уменьшить доход на сумму ранее понесенных расходов. Так как в данном случае дохода им получено не было, то есть собственник ничего не заработал при продаже этого имущества, налог ему платить не придется.

В начале декабря новый закон подписал президент РФ Владимир Путин.

«Положения нового закона распространяются на те объекты недвижимости, которые будут приобретены после 1 января 2016 года. Объекты недвижимости, которые сейчас есть в собственности налогоплательщиков или будут приобретены в течение 2015 года, эти изменения не затронут», — комментирует Ольга Пасынкова.

Как изменить кадастровую оценку?

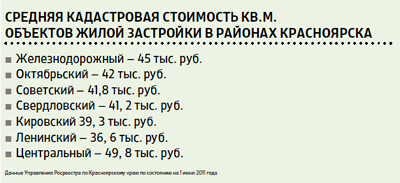

В этой ситуации особое значение приобретает то, на каком уровне установлена кадастровая стоимость недвижимости. На территории Красноярского края первый тур кадастровой оценки жилой недвижимости проведен в 2011 году, в это время были оценены объекты, учтенные в кадастре недвижимости на 1 июня 2011 года. До настоящего времени эти сведения о кадастровой стоимости объектов капитального строительства остаются актуальными. Результаты кадастровой оценки утверждены постановлением правительства Красноярского края №?15 п от 18.01.2012.

Для тех объектов, что были созданы и введены в эксплуатацию уже после этой даты, при определении их кадастровой цены используется среднее по кадастровому кварталу значение удельного показателя (средняя стоимость квадратного метра) для жилых помещений, умноженное на площадь объекта недвижимости.

По словам специалистов Росреестра, кадастровая стоимость квартир приближена к рыночной стоимости. На момент кадастровой оценки, когда рыночная стоимость квадратного метра в многоэтажной застройке в среднем по Красноярску составляла 35–47 тыс. рублей за квадратный метр, ее кадастровая стоимость находилась на уровне 36–50 тыс. рублей за квадратный метр.

Если собственник считает, что принадлежащий ему объект оценен неверно, он может добиваться пересмотра кадастровой стоимости. Законодательством об оценочной деятельности установлено, что результаты определения кадастровой стоимости могут быть пересмотрены. Существует досудебный и судебный порядок рассмотрения споров о кадастровой стоимости. В рамках досудебного порядка при Управлении Росреестра по Красноярскому краю создана комиссия, которая занимается рассмотрением споров о результатах определения кадастровой стоимости земельных участков и объектов капитального строительства.

Установлены два основания для пересмотра кадастровой стоимости объекта недвижимости: использование недостоверных сведений об объекте недвижимости при определении кадастровой стоимости и установление для объекта недвижимости рыночной стоимости по состоянию на дату определения кадастровой стоимости.

В первом случае собственнику необходимо доказать, что при определении кадастровой стоимости использовались недостоверные сведения. Во втором подтверждением того, что стоимость квартиры была завышена, может стать определение ее рыночной стоимости.

«Если объект был оценен в рамках оценочных работ, собственнику необходимо представить в комиссию отчет об оценке рыночной стоимости по состоянию на 1 июня 2011 года (дату кадастровой оценки). В случае же, если квартира впервые учтена в государственном кадастре недвижимости на более позднюю дату, нужно в первую очередь проанализировать сведения, содержащиеся в кадастровой справке об объекте недвижимости, которая должна быть предоставлена в комиссию. В кадастровой справке содержится информация о дате определения кадастровой стоимости объекта недвижимости и реквизитах акта об утверждении кадастровой стоимости», — рассказывает начальник отдела кадастровой оценки недвижимости Управления Росреестра по Красноярскому краю Евгений Сашин.

В перечень документов, которые необходимо предоставить в комиссию для оспаривания кадастровой стоимости, входит заявление (образец заявления размещен на сайте Росреестра https://rosreestr.ru в разделе «Кадастровая оценка», подраздел «Рассмотрение споров о результатах определения кадастровой стоимости», и подсайте краевого Управления https://to24.rosreestr.ru в разделе «Кадастровый учет», подраздел «Рассмотрение споров о результатах определения кадастровой стоимости»), кадастровая справка о кадастровой стоимости, нотариально заверенная копия правоустанавливающих документов, подготовленный оценщиком рыночный отчет (в том случае, если основанием для пересмотра кадастровой стоимости является установление рыночной стоимости объекта), положительное экспертное заключение саморегулируемой организации оценщиков к этому отчету (если рыночная стоимость отличается от кадастровой более чем на 30 %).

Комиссия должна рассмотреть заявление в течение месяца. Кроме того, собственник вправе добиваться пересмотра кадастровой стоимости объекта через суд.

Как рассказали специалисты Росреестра, до сих пор заявления в комиссию поступали только от собственников, добивающихся пересмотра кадастровой стоимости земельных участков. По объектам капитального строительства до настоящего момента обращений не поступало.

Согласно федеральному законодательству, государственная кадастровая оценка недвижимости должна проводиться не реже одного раза в пять лет и не чаще, чем один раз в три года с даты, на которую ранее была проведена государственная кадастровая оценка. В 2016 году как раз заканчивается очередной пятилетний период. «После этого срока кадастровая оценка должна быть актуализирована, для этого уполномоченным органом исполнительной власти Красноярского края должно быть принято решение о проведении новой кадастровой оценки», — рассказывает Евгений Сашин.

Алексей Лагутин, директор АН «Кром»

— То, что в перспективе по многим сделкам будут вопросы, можно утверждать достаточно точно. Зачастую семья занимается улучшением жилищных условий через три-четыре года после покупки квартиры, как она теперь будет поступать в этой ситуации после вступления в силу нововведений — большой вопрос.

Наверняка многие постараются уменьшить размер налога на величину расходов, понесенных ранее по покупке недвижимости. Учитывая, что в последние несколько лет цена значительно не меняется, и многие аналитики предполагают, что за ближайший год цены не изменятся, размер налога может оказаться не таким большим.

В любом случае появятся какие-то схемы, люди будут стараться найти выход из ситуации. Если человек три года назад купил квартиру за 3,5 миллиона рублей, а теперь она стала стоить 4,2 миллиона, скорее всего, при продаже они договорятся с покупателем, и в договоре будет стоять та же цена в 3,5 миллиона рублей.

Что касается инвесторов, то в строительной компании большинство инвесторов не оформляют собственность на объект до момента сдачи дома, поэтому на них эти изменения вряд ли скажутся.

Антон Глушков, директор по развитию ЗАО «Фирма «Культбытстрой»:

— Не думаю, что эти изменения способны каким-то существенным образом отразиться на инвестиционной активности рынка.

На сегодняшний день все сделки, которые осуществляются инвесторами, как правило, укладываются в трехлетний период. Инвесторы, вкладывающие средства в недвижимость на первоначальном этапе, в большинстве своем готовы платить налог на доход, который они извлекают за счет перепродажи прав долевого участия и готового жилья. И только очень небольшое их число готово выжидать срок, превышающий три года.

Что касается изменения налоговой базы, с которой будет платиться налог с продаж, то, на мой взгляд, эти нововведения носят не регулирующий, а акцизный характер, то есть их главная цель — пополнение бюджета.

В этой ситуации, когда растут расходы продавца, очень многое, конечно, будет зависеть от определения кадастровой стоимости объекта недвижимости. Дело в том, что кадастровая стоимость объектов недвижимости в крае была определена в активные годы, когда стоимость жилья была максимальной. Поэтому достаточно спорным сейчас является то, насколько адекватно кадастровая стоимость отражает рыночную цену этих объектов.

На примере кадастровой стоимости земельных участков мы видим, что во многих случаях эта рыночная кадастровая стоимость оказывается выше, чем реальная рыночная стоимость земли. Собственники земельных участков уже получают расчет налога из расчета кадастровой стоимости объекта, и большинство из них не согласны с той базой, исходя из которой рассчитывается величина этого налога.

Как результат — большое количество споров в судах, касающихся кадастровой стоимости объектов. Поэтому многое будет зависеть от того, насколько эффективно будет производиться этот расчет.

Что касается того, повлияет ли вступление в силу изменений в налоговое законодательство на количество сделок, то здесь можно привести аналог с рынком автомобилей. Увеличение транспортного налога никоим образом не сказалось ни на числе сделок, ни на их сумме.